Je vous parle de l’impact de la décentralisation de notre société via la blockchain sur Club Patrimoine. Cette réflexion s’accompagne d’une vision futuriste de notre société si elle était complétement gérée par la technologie de la blockchain. Découvrez cela via des cas concrets comme le crédit pour mieux comprendre la DeFI (finance décentralisée). Ça se passe ICI !

Avant-propos, il s’agit de bien définir de quoi nous parlons lorsque l’on évoque les concepts de centralisation et de décentralisation liés aux gouvernances d’entreprises et leurs infrastructures.

Les sociétés que l’on appelle centralisées sont celles que l’on connait depuis toujours. Leurs gouvernances sont généralement simples et connues : il y a un président ou représentant, puis des managers, puis des collaborateurs, etc. La gestion est faite de manière centralisée car c’est l’organe de décision central de la société qui définit la stratégie générale et la politique à adopter. Toutes les actions et décisions sont prises par l’équipe dirigeante ou un groupe de personnes représentant l’entreprise.

Le concept de décentralisation vise à disséminer et répartir les responsabilités, droit de regard, de vote et tout autre concept lié à la gestion d’une société. Cela signifie qu’il n’existe pas de président ou organe décisionnaire dans une organisation complétement décentralisée. La gouvernance est assurée par un code informatique complexe que l’on appelle blockchain. Ces organisations sont parfois créées sous le nom de DAO (Decentralised Autonomous Organisation). Les contributeurs sont alors répartis en trois grands groupes : Les utilisateurs, les mineurs et les développeurs. Ce tryptique est la pierre angulaire du fonctionnement d’une blockchain. Certains peuvent appartenir aux trois groupes en même temps :

Les développeurs informatiques développent et maintiennent à jour le code de la blockchain. Comme certains développeurs sont initiateurs du projet, une partie du capital leur est généralement réservée lors de l’Initial Coin Offering (cela doit être définit dans le livre blanc, généralement entre 10 % et 20 % des jetons). Ils peuvent faire des mises à jour du code en proposant des améliorations ou modifications qui seront ensuite votées par la communauté.

Les mineurs maintiennent à jour la base de données commune dite « blockchain » en validant les transactions ayant lieu sur le réseau. De manière très concrète, ils fournissent de la puissance de calcul au réseau via leur matériel informatique, ce qui constitut une dépense énergétique. Ils sont donc rémunérés pour compenser cette dépense et la mise à disposition de leur matériel.

Les utilisateurs bénéficient d’un service sécurisé et à moindre coûts car géré par un code informatique.

Bien sûr, toutes les blockchains ne partagent pas la même gouvernance et certaines sont davantage centralisées. Aussi, certaines blockchains sont même complétements privées et fonctionnent comme des infrastructures informatiques back-office (Ripple, Nexo, Crypto.com…). Cela signifie que les ordinateurs qui composent le réseau sont centralisés dans une ou plusieurs infrastructures, et que seulement quelques personnes ont un accès et un pouvoir sur cette blockchain.

A l’inverse, une blockchain complétement publique ne possède pas de limite en termes de nombre de mineurs et de développeurs (Bitcoin, Ethereum, Solana…). Cela signifie que tout le monde peut y contribuer et exercer un pouvoir de contrôle sur cette blockchain. Plus il existe de mineurs et de développeurs sur une blockchain, plus elle est décentralisée. D’un certain point de vue, c’est une forme de collaboration communautaire.

Mais quel est l’intérêt ?

Le secteur de la finance est le premier à avoir trouvé de multiples intérêts et utilisations à ce mode de gouvernance car l’effet principal est de pouvoir automatiser complétement le processus de souscription d’un produit financier, même le plus complexe, tout en supprimant de nombreux intermédiaires et à moindre coût.

Certains produits comme le crédit, auparavant réservé aux institutionnels et professionnels, attirent de nombreux investisseurs particuliers. L’avantage pour le particulier est de pouvoir prêter directement des cryptomonnaies à l’emprunteur, sans avoir recours à un ou plusieurs tiers de confiance. L’emprunteur et le prêteur s’affranchissent alors des frais et marges prélevés par les institutionnels lors d’un tel processus. La sécurité et l’exécution du crédit sont assurées par la création d’un smart-contract (contrat informatique intelligent) entre les deux parties.

Pour comprendre comment cela est possible, je vous propose de comparer rapidement les deux modèles de rémunération des acteurs du crédit :

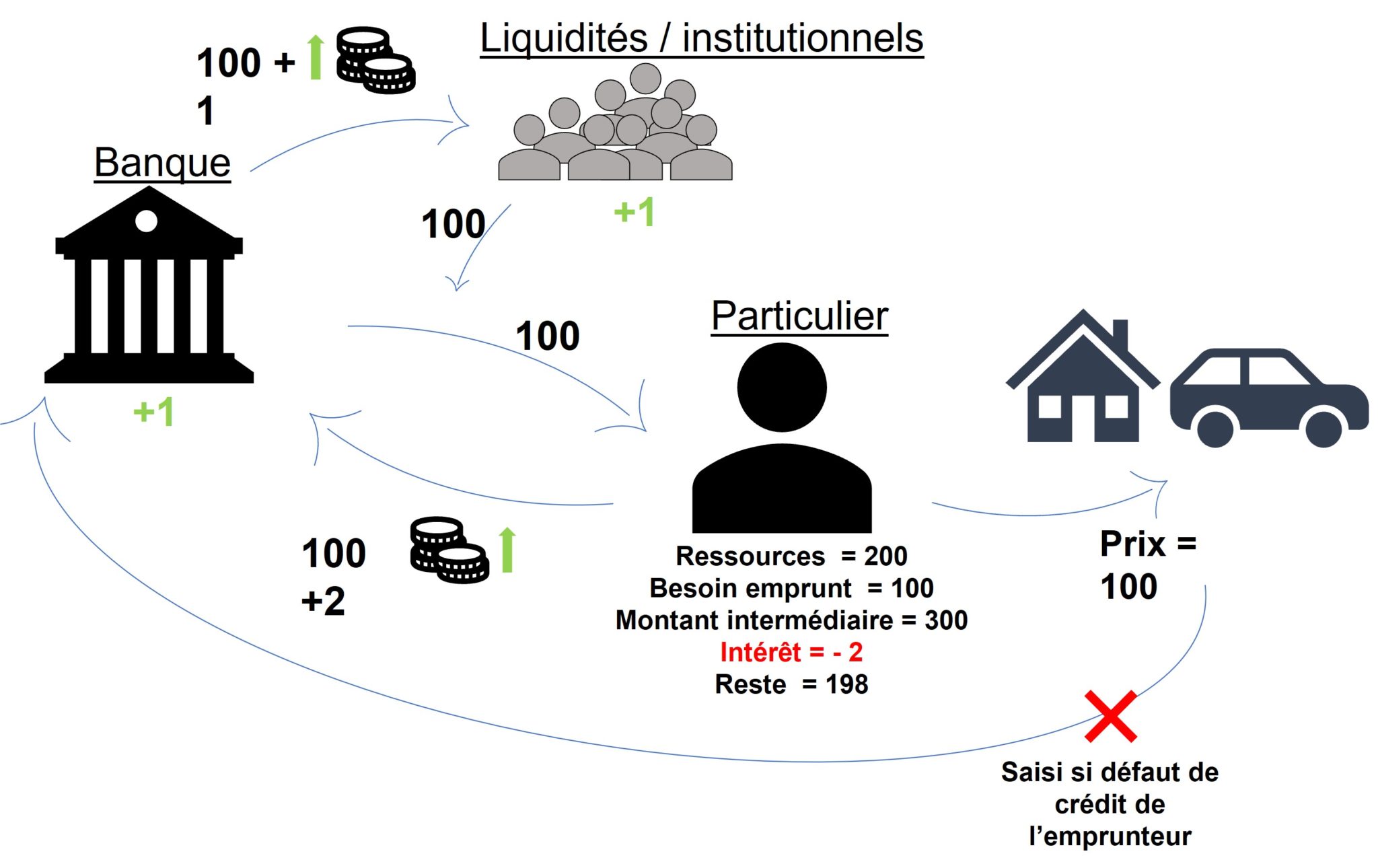

Cas N°1, exemple simplifié de prêt : Un particulier possède 200 et souhaite emprunter 100, afin d’acheter un bien d’une valeur de 100.

Il va emprunter l’argent à une banque en payant des intérêts d’emprunt. Le bien acheté sera la garantie pour la banque et sera saisi si l’emprunteur fait défaut. Puis la banque rembourse à son tour ses fournisseurs de liquidités. C’est un schéma que nous connaissons bien en France.

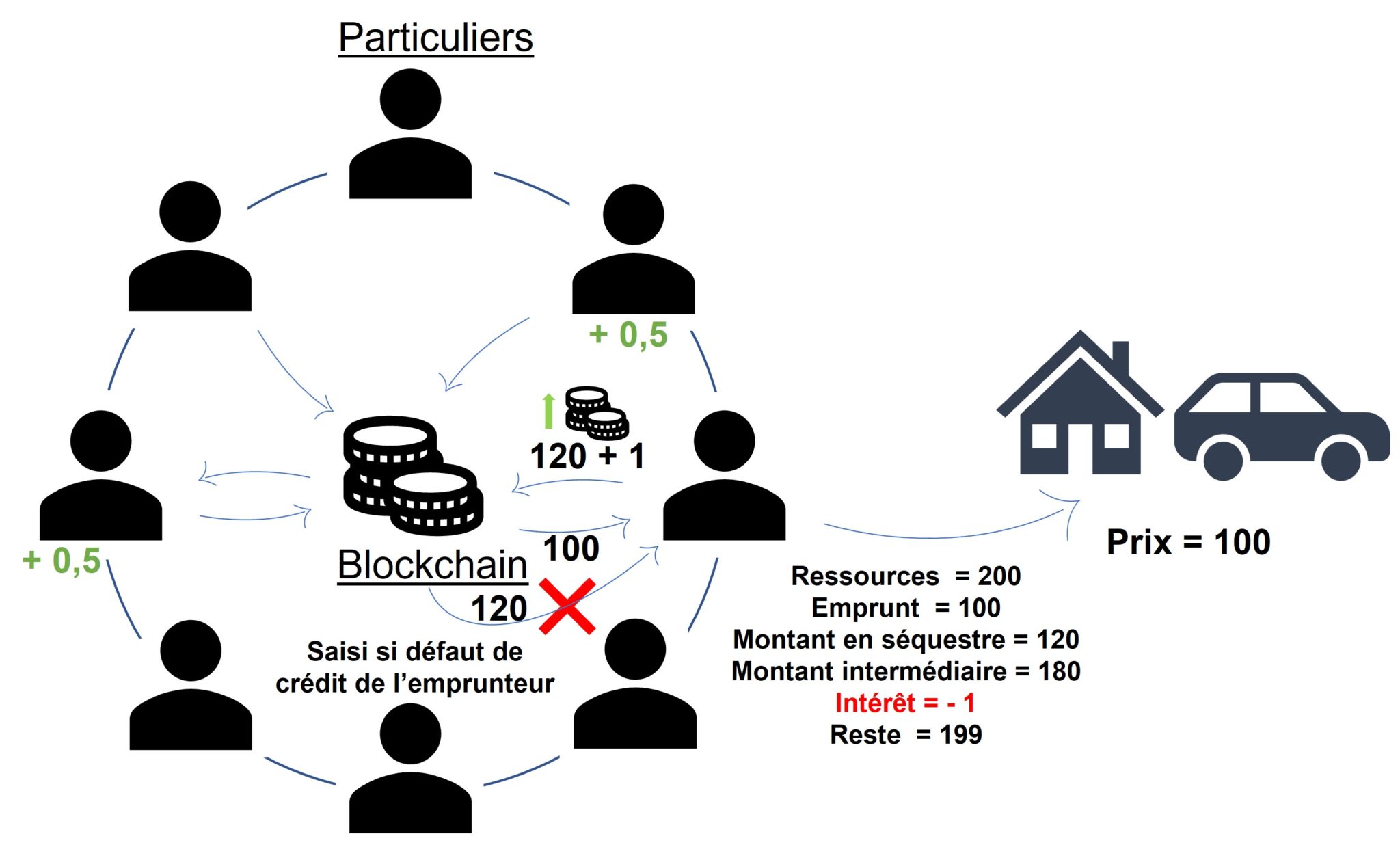

Cas N°2, exemple simplifié de prêt dans la finance décentralisée : Un particulier possède 200 et souhaite emprunter 100, afin d’acheter un bien d’une valeur de 100.Il va devoir mettre en gage 120, qui seront saisis si l’emprunteur fait défaut (il peut aussi souffrir d’un appel de marge si l’emprunt est adossé à une devise ou cryptomonnaie volatile). Ainsi, il recevra 100 en échange et remboursera directement ses prêteurs en payant des intérêts d’emprunt. Une fois le crédit remboursé, il récupérera les 120 mis en gage initialement. Cela est similaire à du crédit Lombard.

C’est grâce au réseau pair-à-pair, propriété fondamentale de la blockchain, que l’échange de données et la contractualisation entre deux parties est possible, et ce, même si les deux parties ne se connaissent pas et sont séparées par des milliers de kilomètres.

En ce qui concerne le secteur de la finance, la décentralisation permet donc aux utilisateurs de mettre à disposition leurs liquidités aux emprunteurs sans passer par des intermédiaires. C’est le code informatique de la blockchain qui fera office de tiers de confiance. L’intérêt principal est de réduire le nombre d’intermédiaires et que cela coûte moins cher aux utilisateurs. Il en va de même avec l’achat et la vente d’actifs, le crowdfunding, les paiements, etc. C’est que l’on appelle la Finance décentralisée (DeFI).

Il existe bien évidemment des limites au crédit dans la blockchain, dans le sens où seul ceux ayant assez de surface financière peuvent collatéraliser leurs prêts. Les banques ont donc encore quelques beaux jours devant elles avant qu’une blockchain puisse se baser sur des critères qualitatifs.

De même, le concept de vrai et parfaite décentralisation est-il réellement atteignable ? C’est ce que s’efforce d’atteindre les plus grandes blockchains publiques comme Bitcoin et Ethereum.